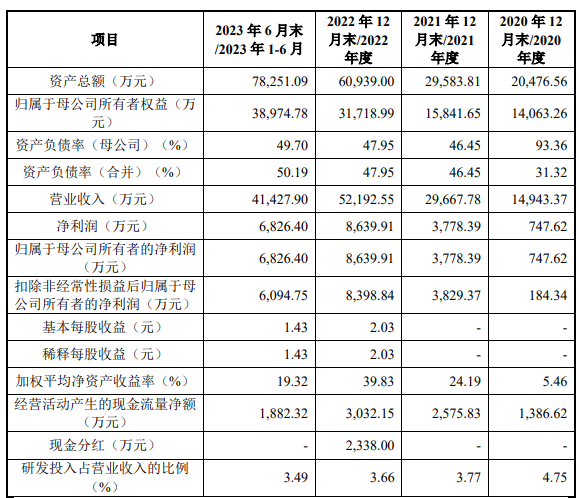

本周IPO共审核5家公司,5家获通过。其中,创业板审核1家获通过,科创板审核1家获通过,深主板审核1家获通过,北交所审核1家获通过,沪主板审核1家获通过。泽润新能是一家专注于新能源电气连接、保护和智能化技术领域,专业提供光伏组件接线盒产品一体化解决方案的高新技术企业及国家级专精特新“小巨人”企业。金天钛业是一家主要从事高端钛及钛合金材料的研发、生产和销售的高新技术企业。信通电子系一家以电力、通信等特定行业为核心服务目标的工业物联网智能终端及系统解决方案提供商。大明电子专注于汽车电子零部件配套领域,是一家专业从事汽车车身电子电器控制系统设计、开发、生产和销售的综合解决方案供应商。公司是一家专注于新能源电气连接、保护和智能化技术领域,专业提供光伏组件接线盒产品一体化解决方案的高新技术企业及国家级专精特新“小巨人”企业。自设立以来,公司始终紧跟全球太阳能光伏组件的技术发展路线,通过持续技术创新和产品研发,致力于为下游行业和客户提供安全、可靠、高效、智能的光伏组件接线盒系列产品。本次发行前,发行人总股本为4,790.0867万股,本次拟公开发行不超过1,596.6956万股,且占发行后总股数的比例不低于25%,全部为公开发行新股。陈泽鹏直接持有公司41.3354%的股份,通过担任鑫润合伙执行事务合伙人控制公司7.5915%的表决权,合计控制公司48.9269%的表决权。此外,陈泽鹏自公司设立至今担任公司执行董事/董事长。因此,陈泽鹏系公司控股股东、实际控制人。2020年、2021年、2022年、2023年1-6月,公司营业收入分别为1.49亿元、2.97亿元、5.22亿元、4.14亿元;同期归母净利润分别为747.62万元、3778.39万元、8639.91万元、6826.40万元。1.客户依赖问题。根据发行人申报材料,2022年全球电池组件市场中晶硅电池组件市场占有率约96.9%,薄膜电池组件市场占有率约3.1%。报告期内,发行人对客户A的接线盒毛利率较高且收入增长较快,并存在来自客户A的毛利贡献占比超过50%的情形。根据发行人与客户A的供应协议,未来双方合作关系将进一步深化。请发行人:(1)结合光伏行业政策、客户A经营状况等,说明对客户A销售收入持续增长及毛利率较高的原因及合理性;(2)结合电池组件市场主流技术路线、行业竞争格局等,说明未来薄膜组件是否存在被替代的风险,是否会对发行人持续经营能力产生重大不利影响;(3)说明上述情况的相关信息披露是否真实、准确、完整。同时,请保荐人发表明确意见。

2.客户关联方入股问题。根据发行人申报材料,发行人客户TCL中环的关联方分别于2022年8月、12月入股发行人,合计持有发行人3.19%股权;发行人客户赛拉弗销售人员控制的常州苍龙2022年4月入股发行人,持有发行人0.42%股权。上述客户入股当年对发行人的采购额增幅较大。请发行人:(1)结合上述客户生产经营情况等,说明上述客户入股当年对发行人采购额增幅较大的原因及合理性;(2)说明入股前后对上述客户的销售价格、信用期、合同主要条款是否发生变化,产品毛利率是否存在显著差异,是否存在其他利益安排。同时,请保荐人发表明确意见。

公司是一家主要从事高端钛及钛合金材料的研发、生产和销售的高新技术企业。公司主营产品为钛及钛合金棒材、锻坯及零部件,主要应用于航空、航天、舰船及兵器等高端装备领域。公司秉承“服务军工、产业报国、强军兴国”的经营理念,以差异化竞争和技术服务开拓市场,通过多年的积累和发展,已成为我国高端钛合金棒材、锻坯主要研发生产基地之一。截至本招股说明书签署日,发行人发行前总股本为37,000万股,本次发行股数不低于发行后总股本的10%且不超过20%,即发行股数不低于4,111.12万股且不超过9,250.00万股。金天集团直接持有公司173,879,820股股份,占公司发行前总股本的46.99%,为公司控股股东。湘投集团直接持有金天集团100%股权,通过金天集团间接控制公司46.99%股份对应的表决权,为公司的间接控股股东。湖南省国资委间接通过金天集团及高创湘钛合计控制公司49.08%股份对应的表决权,系公司的实际控制人。

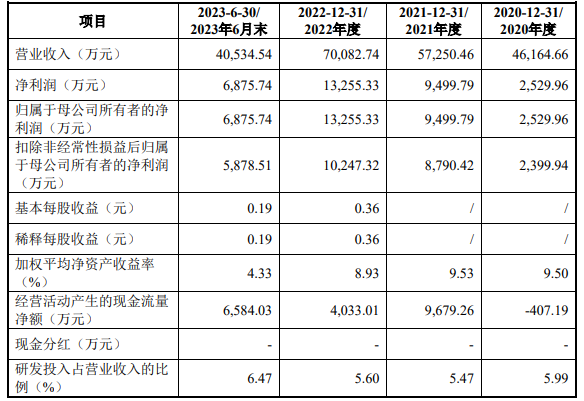

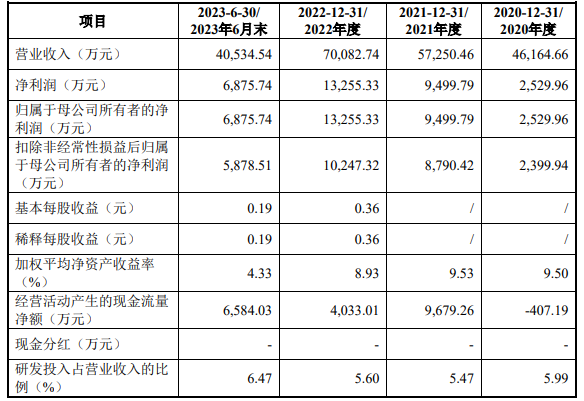

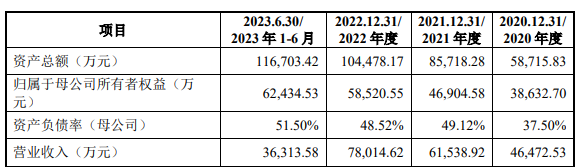

2020年、2021年、2022年、2023年1-6月,公司营业收入分别为4.62亿元、5.73亿元、7.01亿元和4.05亿元;同期归母净利润分别为2,529.96万元、9,499.79万元、13,255.33万元、6,875.74万元。1.请发行人代表说明:(1)航空装备领域不同应用部位使用高端钛合金的具体情况;(2)行业生产销售情况和竞争格局。请保荐代表人发表明确意见。

2.请发行人代表结合报告期各期研发领料金额、研发领料最终形成样品对外销售金额、研发废料销售金额,说明研发领料、研发形成样品销售、废料销售相关会计处理是否符合《企业会计准则》相关规定,研发费用核算是否准确。请保荐代表人发表明确意见。

公司系一家以电力、通信等特定行业为核心服务目标的工业物联网智能终端及系统解决方案提供商。发行人主营业务旨在通过工业物联网智能终端及系统解决方案解决客户在运行维护环节的综合性智能化运维需求。公司本次发行前总股本为11,700万股,本次拟公开发行股票不超过3,900万股;发行后,社会公众股占发行后总股本的比例不低于25%。李全用直接持有公司47.27%的股权,为公司的控股股东及实际控制人。

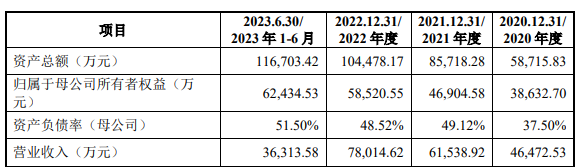

2020年、2021年、2022年、2023年1-6月,公司营业收入分别为4.65亿元、6.15亿元、7.80亿元和3.63亿元;同期归母净利润分别为7640.43万元、1.06亿元、1.16亿元和3913.99万元。1.输电线路智能巡检系统业务问题。根据发行人申报材料,发行人主要产品为输电线路智能巡检系统、移动智能终端等。报告期内,发行人输电线路智能巡检系统的业务收入增幅高于同行业可比公司智洋创新;该系统业务的毛利率分别为47.02%、44.28%、41.28%、40.38%,呈下滑趋势但整体高于智洋创新;发行人研发费用率低于智洋创新。请发行人:(1)说明输电线路智能巡检系统的业务收入增幅高于智洋创新的原因及合理性;(2)结合发行人竞争优劣势、产品结构变化趋势、下游客户需求情况,说明该系统业务的毛利率高于智洋创新的原因及合理性,以及是否存进一步下滑风险。同时,请保荐人发表明确意见。2.电力工程业务问题。根据发行人申报材料,发行人

2021年新增电力工程业务。报告期内,发行人电力工程业务收入分别为0元、2,486.59万元、9,146.89万元、2,900.35万元,占营业收入比例分别为0%、4.05%、11.75%、8.01%;500

万元以上电力工程合同累计确认收入为 10,779.43 万元,应收账款及合同资产余额合计为 7,639.32

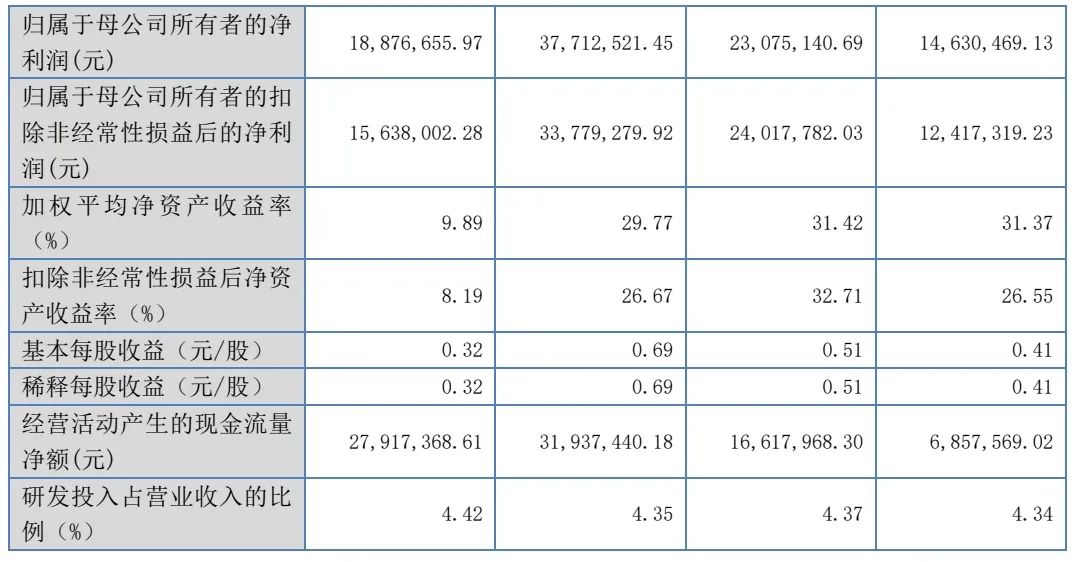

万元。截至2022年6月,发行人电力工程业务通过第三方回款合计1,949.54万元。电力工程业务主要以招投标方式获取订单,招标企业多位于发行人注册地淄博市。发行人称后期不会大规模开展电力工程业务。请发行人:(1)结合市场竞争格局、发行人竞争优劣势、客户地域分布情况,说明报告期内新增电力工程业务、后期不会大规模开展电力工程业务的原因及合理性;(2)结合招投标过程、业务招待费归集情况,说明是否存在商业贿赂或其他利益输送行为;(3)结合截至目前电力工程回款、第三方回款金额及占比情况,说明通过第三方回款的原因及合理性。同时,请保荐人发表明确意见。公司专注于香精香料的研发、生产和销售。公司的主要产品包括凉味剂、合成香料和天然香料。其中凉味剂产品主要包括WS-23、WS-3、乳酸薄荷酯等,合成香料主要包括双丁酯、丁酸乙酯等,天然香料主要包括留兰香油、大蒜油、生姜油、红橘油等。公司产品可应用于食品饮料、日化、烟草、医药等行业,具有广泛的下游应用领域和发展空间。 截至本招股说明书签署日,公司总股本为 59,789,429 股,本次拟公开发行人民币普通股不超过14,950,000 股(不考虑超额配售选择权的情况下),发行后公众股东占本次发行后总股本的比例不低于25%。李莉直接持有公司股份31,438,274股,占公司股本总额的52.58%,同时,李莉通过亿达康间接持有公司0.52%的股份,且李莉担任公司董事长、总经理。因此,公司控股股东、实际控制人为李莉。2020年至2023年上半年,公司营业收入分别为1.05亿元、1.50亿元、1.89亿元、8743万元;归母净利润分别为1463.05万元、2307.51万元、3771.25万元、1887.67万元。1.关于与贝利化工的业务合作。根据申请文件,(1)发行人原行政部员工何青于2016年2月成立贝利化工(已于2022年5月7日注销)。成立时,贝利化工监事为发行人实际控制人姐姐的女儿张娟、财务负责人为发行人会计尹娣。(2)贝利化工代发行人向濮阳天源采购DIPPN并全部销售给发行人,同时代发行人采购其他原材料并购买其凉味剂对外销售。2020、2021

年,发行人向贝利化工采购金额分别为1,831.27万元、2,293.16万元,是其最主要客户;同时,向其销售凉味剂82.30万元、138.94万元。(3)贝利化工存续期间,历年均为发行人转贷第三方。(4)贝利化工实际控制人何青与发行人及其董监高之间存在多笔资金往来。(5)2017至2020年,李莉、范金材、安徽仙奇通过贝利化工向发行人借出资金。请发行人:(1)结合何青在发行人工作期间的所在部门、职位、职责及薪酬、贝利化工注册和注销的时间及原因、存续过程中工商档案各项记载详情等,说明贝利化工的设立目的是否为发行人通过受托支付方式周转银行贷款的第三方,并逐笔列示转贷的具体情况,包括贷款银行、转贷金额、转入转出主体和时间、资金用途、利息支付等,是否违规改变贷款资金实际用途。(2)说明2017至2020年发行人拆入资金过程中,资金方通过贝利化工转手的原因。2018至2022年贝利化工、何青与发行人相关人员资金拆借详情及原因;贝利化工存续期间各年何青的报酬及投资回报详情。(3)结合发行人实际控制人与何青的关系、贝利化工设立的真实原因及与发行人资金及业务往来的情况,说明贝利化工是否为发行人实际控制人所控制。(4)进一步说明发行人向贝利化工进行采购的商业合理性,如在贝利化工与发行人存在密切关系的背景下,濮阳天源同意向贝利化工销售DIPPN

的原因,此类采购是否为实现转贷而发生、是否虚构贸易。(5)说明发行人向贝利化工销售WS-23和WS-3产品的商业合理性,是否存在对贝利化工进行利益输送、损害发行人及其股东利益的情形。(6)说明贝利化工注销对发行人采购、销售及经营业绩的影响,是否涉及通过发行人体外主体进行损害发行人利益或其他利益输送的情形。(7)说明贝利化工其他转贷详情、发行人挂牌后是否存在其他转贷情况以及发行人规范转贷行为的措施、相关内控建立及运行情况。(8)说明2015至2016年何青向李莉借出共30万元的原因及归还时间,2016至2018年何青仍在发行人领薪的原因。李莉、何青与安徽仙奇两两之间是否存在关联关系。请保荐机构核查并发表明确意见。2.关于在建工程。请发行人:(1)结合建设目标、项目建设对发行人当前和未来生产能力的具体影响,以及资金筹措情况等,说明在已大额投资建设“年产2000吨食品添加剂项目”的情况下,又投资建设“年产2600吨凉味剂及香原料项目”的必要性和商业合理性,上述两项在建工程项目是否存在重合,是否与发行人产能和业务规模相匹配。(2)补充说明“年产

2600

吨凉味剂及香原料项目”的主要内容以及建设进展情况,是否存在应转固但未转固的情况。(3)补充说明报告期内新增在建工程的主要建设方或设备供应商名称、实际控制人、成立时间、主营业务、实收资本、经营规模,发行人采购的具体内容、采购价格公允性,是否与发行人存在关联关系;补充说明建设款或采购款的支付情况与实际采购情况是否匹配、是否超进度支付款项,发行人控股股东、实际控制人以及董监高与主要供应商及其实际控制人是否存在资金往来,是否存在通过在建工程进行资金体外循环。(4)期末在建工程的盘点情况、期后在建工程的进展情况等。(5)其他非流动资产中预付长期资产购置款的采购内容、主要供应商情况、提前付款的合理性、相关资产期后结转情况。请保荐机构及申报会计师补充说明针对在建工程及其他非流动资产的核查程序,并针对期末余额的真实性、计价准确性、是否存在资金体外循环发表明确意见。公司专注于汽车电子零部件配套领域,是一家专业从事汽车车身电子电器控制系统设计、开发、生产和销售的综合解决方案供应商。本次发行前公司总股本为 36,000 万股,本次拟发行股份为不超过 4,000.10万股,占发行后总股本的比例不低于10%。大明科技持有本公司13,590.00万股股份,占总股本的37.75%,为本公司控股股东。公司的实际控制人为周明明、吴贤微和周远,其中,周明明和吴贤微为夫妻关系,周远为二人之子。周招会为周明明之弟,周明明、吴贤微、周远和周招会已签署《一致行动协议》,系一致行动人。周明明、吴贤微和周远合计直接持有大明电子37.75%的股份,三人通过大明科技间接控制大明电子37.75%的股份;此外,周明明通过恒鑫明间接控制大明电子3.00%股份;一致行动人周招会直接持有大明电子5.00%股份。因此,公司实际控制人及其一致行动人合计控制大明电子83.50%股份。

2020年至2023年上半年,公司营业收入分别为11.39亿元、14.82亿元、17.13亿元和8.99亿元;归母净利润分别为9609.52元、9927.19万元、1.51亿元和6737.23万元。1.请发行人代表:(1)结合公司治理结构及内控机制,说明

相关内控制度是否健全且被有效执行,发行人股权较为集中是否

导致不当控制风险。(2)结合发行人和相关人员前期违法违规事项和整改情况,说明发行人是否已建立健全保证合法合规生产经营的内控机制,发行人及其董监高是否诚实守信、是否掌握资本市场相关法律法规和信息披露要求。请保荐代表人发表明确意见。 2.请发行人代表说明周招会2019年11月增资、2021年12月增资涉及的股权激励事项依法是否需缴纳个人所得税,发行人是否需履行代扣代缴义务,纳税申报相关内部控制制度是否健全且被有效执行。请保荐代表人发表明确意见。 3.请发行人代表结合关联方股东背景、关联交易内容及决策程序、未来安排等,说明关联交易的必要性和定价公允性,以及规范关联交易的相关举措及有效性。请保荐代表人发表明确意见。

发现投资成立于2014年8月,企业天使股权投资公司,由一批银行、证券、企业界的专业人士组成,人均从业经历15年以上。旗下已拥有发现健康、发现幸福等行业投资类合伙公司,并将围绕生物医药、智能制造、高端装备、新能源、新信息、新材料和新消费等赛道持续布局投资。

发现投资秉承“管理+投资+管理”的投资服务模式,积极为有梦想、有潜质的企业做好股融全流程管理和上市全周期管理,协同企业成长为有投资价值、具上市条件的优秀公司。企业与个人拥有财富时刻,转而投资同样优秀的企业,或者进行稳定、可观的现金管理投资,反哺于社会。

发现投资以“投资、融资、咨询”三大业务为使命。我们携手最优秀的投资机构和私行投资人,共同完成了对200多家企业客户提供综合金融服务,并参与了部分上市公司的资本周期管理。

发现投资:发现企业价值,成就您的梦想!